オンラインカジノで50万円以上の利益を得た場合、確定申告をしなければなりません。

ギャンブルで得た利益は一時所得に分類されるのですが、一時所得の特別控除は年間50万円までだからです。

しかし、会社員などの給与所得者の場合、年間収益が90万円以下なら確定申告は必要ありません。また、無職の方は年間利益が146万円までなら控除の対象となります。

このように就業環境によって支払う税金が変わってくるので、税金に関する知識はしっかり身につけておいた方がいいです。

今回は、オンラインカジノの税金の計算方法や確定申告の際に必要なものをまとめて紹介するので、ぜひ参考にしてください。

ハル

税金の話は難しい!と毛嫌いする人もいるかもしれませんが、税金のことをよく知らないと余計に損するハメになりかねません。逆に言えば、税金を知れば自分の資金を守れます。オンラインカジノ勝ち組の嬉しい悩みと思って、しっかり確定申告しておきましょう。

当サイトは公平なレビューを提供し、記事中で紹介している他社広告は評価に影響しないことをお約束します。

また、当サイトはオンラインギャンブルが合法な国に居住する方々に向けて提供しています。利用者は居住国の法律を遵守しながらご利用ください。詳細については、 執筆・編集ガイドライン、 プライバシーポリシーをご覧ください。

この記事を読んだら分かること

- オンラインカジノの税金の発生するタイミング

- オンラインカジノの確定申告の方法(必要なもの、税金の計算方法)

- オンラインカジノで税金を納めないとどうなるのか?(違法性)

- 誰でもできる税金対策(勝ちすぎない、多額の入金を行わない、支出を把握する)

目次

- オンカジ勝利金は「一時所得」で課税対象

- なぜオンラインカジノは税金がかかり、競馬やパチンコは払わないのか?

- オンラインカジノの税金の計算方法

- 一時所得の課税金額を算出する

- 総所得金額に応じて税金を計算する

- オンラインカジノの利益に税金がかかるのはいつ、いくらから?

- 会社員は年間90万円以上の利益から課税

- フリーターなら年間50万円以上の利益から課税

- 無職は年間146万円以上の利益から課税

- 年収500万円の会社員で税金シミュレーションしてみた

- (1)一時所得の金額を計算する

- (2)一時所得の課税対象となる金額を計算する

- (3)他の所得と合算し所得税を計算する

- 確定申告が会社にバレないようにするためには?

- 誰でもできるオンラインカジノの税金対策

- 税金を納めない場合どうなるのか?

- 追徴課税される

- 裁判によって懲役が付く可能性もある

- 確定申告の時期や用意するもの

- 確定申告の時期・税金がかかる期間

- 確定申告を行う際に必要なもの

- オンラインカジノの税金まとめ

オンカジ勝利金は「一時所得」で課税対象

オンラインカジノの勝利金は法律で一時所得とみなされるため、税金がかかります。

一時所得とは、働いたこと(労務)の対価ではなく、継続して受け取れるわけでもない一時的な収入のことです。

オンラインカジノの勝利金はゲームで「遊んで」、「偶然」勝って得た収入なので、一時所得に分類できることが分かりますね。

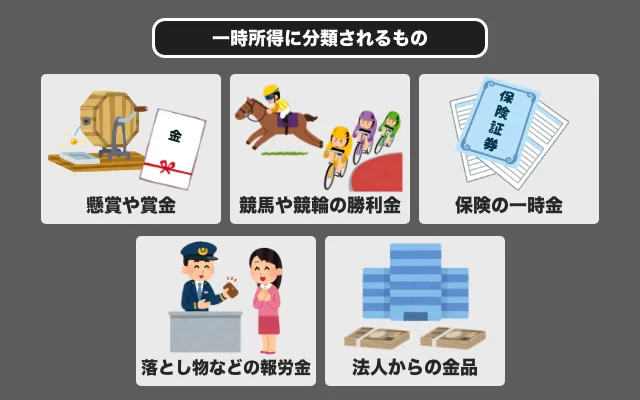

一時所得に分類されるもの

国税庁のホームページには、一時所得に分類されるものについて以下ように説明があります。

(1)懸賞や福引きの賞金品(業務に関して受けるものを除く)

(2)競馬や競輪の払戻金(営利目的とする継続的行為から生じたものを除く)

(3)生命保険の一時金や損害保険の満期返戻金等

(4)法人から贈与された金品(業務に関して受けるもの、継続的に受けるものを除く)

(5)遺失物拾得者や埋蔵物発見者の受ける報労金等

引用: 国税庁ホームページ No.1490 一時所得

オンラインカジノの勝利金は、性質としては(2)競馬や競輪の払戻金とほぼ同じです。

なぜオンラインカジノは税金がかかり、競馬やパチンコは払わないのか?

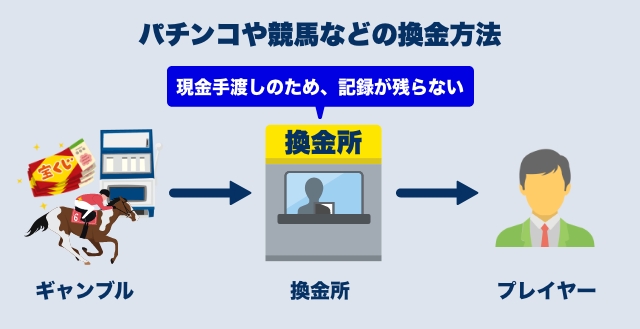

ギャンブル経験がある人は、ここで疑問に思うことはないでしょうか。「競馬やパチンコで勝っても税金を払っていないのに、なぜオンラインカジノだけ払う必要があるのか」と。

実際は、競馬でもパチンコでも得た勝利金は一時所得扱いのため、課税対象です。しかし、勝利金が現金受け取りだと銀行等に記録が残りません。記録がないお金の流れは密告でもないと税務署で把握できないため、現状見逃されています。

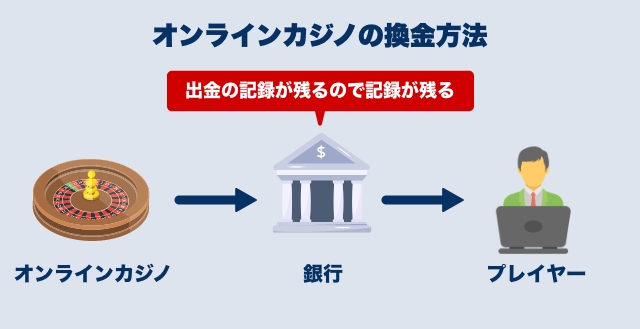

一方、オンラインカジノの勝利金は出金の際に必ず記録が残ります。基本的に銀行口座を通さず勝利金を手にする方法がないためです。

税金の有無はギャンブルの種別で違いが出るわけではないので、誤解しないようにしてください。競馬でもオッズパーク等で馬券をネット購入し、払戻金を銀行口座に移せば、記録に残るため税金を納める必要があります。

オンラインカジノの税金の計算方法

では、オンラインカジノで勝つと発生する税金の計算方法にみていきましょう。

オンラインカジノの勝利金は一時所得として扱いますが、一時所得の算出方法から以下順を追って解説していきます。

オンラインカジノの税金の計算方法

- 一時所得の課税金額を算出する

- 総所得金額に応じて税金を計算する

具体的な計算については、次項「税金計算のシミュレーション」で解説します。ここでは計算式や計算手順をおおまかに把握するだけで問題ありません。

一時所得の課税金額を算出する

まずは税金がかかる分の所得、課税所得金額を計算します。

一時所得の課税所得金額の計算式は以下のとおりです。

(一時所得の金額-経費-特別控除額50万円)×1/2=一時所得の課税所得金額

ご覧のとおり、一時所得=オンラインカジノの勝利金は全額課税対象となるわけではありません。経費は計上できませんが、特別控除額として50万円を差し引いた上、さらに2で割った金額が課税対象となります。

総所得金額に応じて税金を計算する

一時所得の課税対象額を算出したら、給与など他所得と合算して、総所得金額を求める必要があります。実際に払う税金は、総所得金額に応じて設定された税率と控除額を用いて算出します。

所得税の計算式はこちら。

総所得金額×税率-控除額=所得税の金額

所得別の税率・控除額は以下の表のとおりです。

| 総所得金額 |

税率 |

控除額 |

| 195万円以下 |

5% |

0円 |

| 195万円超~330万円以下 |

10% |

97,500円 |

| 330万円超~695万円以下 |

20% |

427,500円 |

| 695万円超~900万円以下 |

23% |

636,000円 |

| 900万円超~1,800万円以下 |

33% |

1,536,000円 |

| 1,800万円超~4,000万円以下 |

40% |

2,796,000円 |

| 4,000万円超~ |

45% |

4,796,000円 |

オンラインカジノの利益に税金がかかるのはいつ、いくらから?

オンラインカジノの収益は一時所得に分類されるため、一定の利益を得た場合は翌年に確定申告をする必要があります。

確定申告後は所得税と住民税が請求されるため、期限内に支払わなければなりません。

一時所得の金額を算出する計算式は下記の通りです。

総収入額-総支出額-特別控除額(最大50万円)=一時所得

ただし課税される一時所得の金額は会社員かどうかで異なるため、自分がどれに当てはまるのかを事前に確認しておきましょう。

オンラインカジノの課税タイミング

- 会社員は年間90万円以上の利益から課税

- フリーターなら年間50万円以上の利益から課税

- 無職は年間146万円以上の利益から課税

会社員は年間90万円以上の利益から課税

会社員など年末調整する給与所得者の場合、オンラインカジノの年間収益が90万円以上で確定申告が必要になります。

給与所得者に適用される一時所得のルールは下記の通りです。

- 一時所得は最大50万円まで特別控除

- 給与以外の課税対象額が20万円以下なら申告不要

一時所得の課税対象額は実際に得た一時所得額の1/2で計算するため、一時所得の金額は20万円×2で40万円になります。

つまり「総収入額-総支出額-特別控除額(最大50万円)」で計算した金額が40万円以下なら確定申告は不要です。

以上のことから、会社員がオンラインカジノで税金が掛かるのは、年間90万円以上の収益を得たときということになります。

フリーターなら年間50万円以上の利益から課税

フリーターの方で年間の給与収入が103万円以下の場合、オンラインカジノの年間収益が50万円以上で確定申告が必要になります。

給与収入が103万円以下の方は確定申告の必要がなく、基本的に所得税が発生しません。

所得税を支払わなければ給与所得者とは見なされないため、会社員に適用される「給与以外の課税対象額が20万円以下なら申告不要」は適用外となります。

フリーターの方が受けられるのは最大50万円の特別控除のみなので、オンラインカジノで年間50万円以上の利益を得たときは確定申告を行いましょう。

なお、フリーターの方であっても給与収入が103万円を超える場合は、会社員と同じルールが適用されます。

フリーターの方は自分の年収に応じて、一時所得の確定申告が必要かどうかを判断してください。

無職は年間146万円以上の利益から課税

無職の方で給与収入がゼロの場合、オンラインカジノの年間収益が146万円以上で確定申告が必要になります。

無職の方に適用される一時所得のルールは下記の通りです。

- 一時所得は最大50万円まで特別控除

- 給与以外の課税対象額が48万円以下なら申告不要

先述した通り、一時所得の課税対象額は実際に得た一時所得額の1/2で計算します。そのため、一時所得の金額は48万円×2で96万円になります。

「総収入額-総支出額-特別控除額(最大50万円)」で計算した金額が96万円以下なら、確定申告は必要ありません。

以上のことから、無職の方がオンラインカジノで税金が掛かるのは、年間146万円以上の収益を得たときということになります。

年収500万円の会社員で税金シミュレーションしてみた

前述の計算式だけではピンとこないと思うので。実際の税金計算をシミュレーションしてみましょう。

ここでは例として年収500万円の会社員Aさんをモデルとして、税金がいくらかかるかか計算していきます。

【会社員Aさんのプロフィール】

| 性別 |

男 |

| 年齢 |

38歳 |

| 世帯 |

一人暮らし(独身) |

| 職業 |

会社員 |

| 年収 |

500万円 |

| オンラインカジノ経験 |

4か月 |

| オンラインカジノのプレイ頻度 |

月1~2回 |

【Aさんのオンラインカジノ実践記録】

| 遊んだ日 |

総ベット額 |

損益結果 |

| 8月19日 |

10万円 |

20万円 |

| 9月15日 |

30万円 |

-10万円 |

| 10月23日 |

50万円 |

80万円 |

| 10月24日 |

50万円 |

150万円 |

| 11月29日 |

70万円 |

-50万円 |

| 合計 |

160万円 |

190万円 |

Aさんが納める所得税について以下手順で計算していきます。

所得税の計算手順

- (1)一時所得の金額を計算する

- (2)一時所得の課税対象となる金額を計算する

- (3)他の所得と合算し所得税を計算する

(1)一時所得の金額を計算する

まずはオンラインカジノの実践記録をもとに一時所得を計算します。

4か月間の損益合計は190万円ですが、一時所得には損失額を支出として計算に入れません。ですので、一時所得を算出する際は損失が出た9月分と11月分を入れずに、黒字の月の結果だけ足し合わせていきます。

20万円+80万円+150万円+190万円=340万円

Aさんの一時所得は340万円と出ました。

(2)一時所得の課税対象となる金額を計算する

次に、一時所得の金額をもとに課税対象額を以下計算式で出してみましょう。

(一時所得の金額-経費-特別控除額50万円)×1/2=一時所得の課税所得金額

経費は認められないものとすると、

(340万円-0-50万円)×1/2=145万円

Sさんの一時所得課税対象額は145万円となります。

(3)他の所得と合算し所得税を計算する

最後に他所得と合算し、実際にかかる所得税を以下式で計算します。

総所得金額×税率-控除額=所得税の金額

Aさんの総所得金額は(給与)+(一時所得課税対象額)=500万円+145万円=645万円です。

総所得645万円に対する税率・控除額を下記表で確認してみましょう。

| 総所得金額 |

税率 |

控除額 |

| 195万円以下 |

5% |

0円 |

| 195万円超~330万円以下 |

10% |

97,500円 |

| 330万円超~695万円以下 |

20% |

427,500円 |

| 695万円超~900万円以下 |

23% |

636,000円 |

| 900万円超~1,800万円以下 |

33% |

1,536,000円 |

| 1,800万円超~4,000万円以下 |

40% |

2,796,000円 |

| 4,000万円超~ |

45% |

4,796,000円 |

税率は20%、控除額は427,500円ですね。

総所得金額645万、税率20%、控除額427,500円を先ほどの式にあてはめると、

645万円×20%-427,500円=1290,000-427,500=862,500円

以上より、Aさんが納める税金は862,500円と分かりました。

注意事項

前述した計算はあくまでも一つの例です。通常は会社に属しているサラリーマンだと、所得税が天引きされて給与が振り込まれているため、必ず計算に誤差が出てきます。

他にも保険や株の配当所得等が絡んでくると計算も複雑になっていくので、計算に不安のある方は税務署や税理士など税金のプロに相談しましょう。税理士に経理業務一切を任されば、納税で頭を悩ませることからは解放されます。

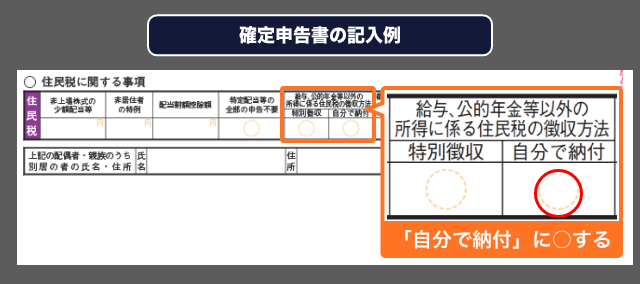

確定申告が会社にバレないようにするためには?

確定申告をすることで「オンラインカジノで収入を得ていることが会社にバレるのではないか」と不安に思う方も多いでしょう。

結論から言うと、確定申告書を作成する際「住民税に関する事項」の項目にある「自分で納付」にチェックを入れれば、会社にバレることはありません。

もしもチェックを入れずに確定申告をした場合、給与から天引きされる住民税の金額が上がります。

オンラインカジノで得た収益だと会社にバレることはありませんが、副業をしていることは確実に知られてしまうため、注意しておきましょう。

「自分で納付」にチェックを入れて申告をすれば、自宅に住民税の納付書が届くため、給与から天引きされる住民税の金額に影響はありません。

ただし会社の同僚や上司に確定申告の相談をすると、話が漏れて会社にバレてしまうケースがあります。

そのため、確定申告の相談をしたい場合は税理士や税務署を頼るようにしましょう。

誰でもできるオンラインカジノの税金対策

オンラインカジノでも所得税を納める事は大前提であり、脱税は犯罪であるという認識は強く持って頂きたいですが、多額の税金を納める事に抵抗がある方がほとんどだと思います。

ここでは、オンラインカジノで得た利益に対する所得税を可能な限り抑える方法を紹介するので、オンラインカジノプレイヤーは、是非チェックしましょう!

勝ちすぎない

最もおすすめしたい税金対策としては勝ちすぎないという事です。ギャンブルをやる上では本末転倒な気もしますが、所得税の対策としては確実です。

会社から給与をもらっている方は給与以外で20万円以上の所得がある場合に確定申告が必要になりますが、一時所得には50万円の特別控除額が定められているので、1年間の内、オンラインカジノでの利益が50万円を超えなければ、実質、所得税が発生しない事になります。

確定申告をしなくても良いというわけではありませんが、所得税が発生しない事になるので、十二分な税対策となりますね。

多額の入出金を行わない

銀行には所得税が発生する可能性がある多額の入出金があった場合、税務署へ報告する義務があります。オンラインカジノは、ジャックポットなどで大きな利益を手にする可能性もありますが、その利益を一度に送金してしまうと、自動的に税務署へ連絡が行く事になります。

一般的には100万円以上の入出金があると、報告の対象になると言われており、一度に送金する額を抑える事で税務署への報告を予防する事ができるようです。銀行だけでなくネットバンクでも同様の報告が行われると言われているので、注意が必要ですね。

但し、これは所得税の納付義務がなくなるというわけではありません。送金を小分けにした所で、1年間の利益が50万円を超えた時点で所得税が発生しますので、確実に確定申告を行いましょう。

税金を納めない場合どうなるのか?

税金はせっかくの勝利金が減るのでできれば納めたくないものです。しかし、税金逃れをすると、以下のような処罰が下されることがあります。

税金を納めないと起こること

- 追徴課税される

- 裁判によって懲役が付く可能性もある

後で痛い目を見ることのないように、ここで税金逃れの罪の重さをしっかり理解しておいてください。

追徴課税される

本来納めるべき税金を納めない場合、追徴課税(ついちょうかぜい)と呼ばれるペナルティが課されます。義務を果たさなかった人への罰金といってもいいでしょう。

追徴課税の種類は以下4つです。

- 過少申告加算税:申告納税額が少ない場合に科される加算税

- 無申告加算税:確定申告を期限内に提出しなかった場合に科される加算税

- 重加算税:申告納税額を意図的に隠蔽・仮装した場合に科される加算税

- 不納付加算税:納付期限内に支払わなかった場合に科される加算税

上記を見て気づいた方もいるかと思いますが、申告したからといって追徴課税の心配がなくなるわけではありません。

雑な計算で提出すれば過少申告加算税の可能性が出てきますし、税金を払いたくないからと嘘をつけば重加算税が付加されます。

納税額が大きくなってくると追徴課税だけで数十万円~数百万円出ていくことも…。また、追徴課税は科されてから速やかに払わないと、最悪財産の差し押さえまでされます。

裁判によって懲役が付く可能性もある

税金逃れがあまりに悪質だと、懲役刑がつくこともあります。

実際、2018年に競馬配当金を申告しなかった人物が罰金と懲役刑を言い渡された事案がありました。

無申告の配当金は2年間でおよそ6,000万円。国税庁が別件の犯罪捜査で調査を行っていた際にたまたま見つかった発見されたようです。高額所得の意図的な隠ぺいは明らかと判断された結果、罰金1,200万円+懲役1年(執行猶予2年)が科されました。

懲役刑は執行猶予付きでも前科ありと記録に残ります。税金逃れの代償はその後の人生を左右する危険性があるので、オンラインカジノで勝ったら確定申告・納税をしっかり行いましょう。

確定申告の時期や用意するもの

さて、ここまでオンラインカジノで稼ぐとかかる税金について解説してきましたが、実際に納税する方法が分からないという人もいるのではないでしょうか。

納税にあたっては確定申告が必要です。

確定申告は給与とは別の収入があった時にするもので、会社にお願いするものではありません。自分自身が確定申告の手続きをし、納税まで行います。

確定申告の時期・税金がかかる期間

税金は、1月1日から12月31日までに得た収入をもとに計算します。確定申告をするのはその翌年の2月16日~3月15日です。

たとえば、オンラインカジノを始めたのが2022年9月だとしましょう。2022年9月開始日から2022年12月31日までにオンラインカジノで獲得した勝利金は、翌年2023年2月16日~3月15日の間に確定申告することになります。

確定申告する直前にオンラインカジノで勝利金を得たとしても、その年の確定申告には計上しないようにしてください。2023年1月以降の収入は、2024年に確定申告します。

注意事項

通常の確定申告期限は毎年3月15日までですが、2021年・2022年は新型コロナの影響を受けて4月15日まで延長されました。2023年以降も同じように4月15日が最終期日となるかどうかは分かりません。4月15日と思って用意していたら3月15日に戻っていたなんてこともあり得るので、期日ギリギリではなく早めに申告を済ませるようにしましょう。

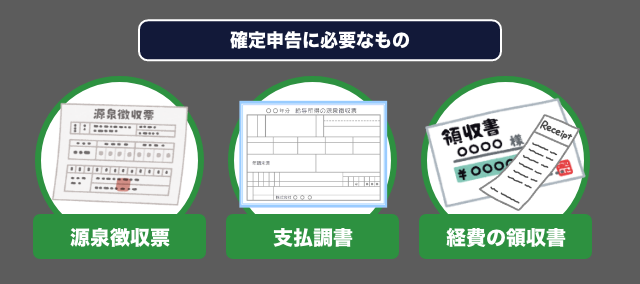

確定申告を行う際に必要なもの

確定申告には事前に以下の書類を準備しなければなりません。

『国税庁 申告手続きの流れ』

・給与所得や公的年金等の源泉徴収票(原本)

・私的年金等を受けている場合には支払金額などが分かるもの

・医療費の領収書等、社会保険料(国民年金保険料)控除証明書、生命保険料の控除証明書、地震保険料((旧)長期損害保険料)の控除証明書、寄附金の受領証など

引用: 国税の納付手続

これらの書類を基に申告書などを作成し、確定申告をする事になります。収支の証明としてオンラインカジノの運営元に支払調書を発行しておく事をおすすめします。

基本的に支払調書は確定申告で添付しなければいけない書類ではありませんが、申告書の作成の際には重宝します。また、税務署から証明を求められた際にも使用できますので、取り寄せておきましょう。

オンラインカジノの税金まとめ

この記事のまとめ

- オンラインカジノは税金がかかる

- 50万以下ならば税金を払う必要がない

- 副業が禁止の会社では確定申告を自分で

- 多額の入出金を行わない

いかがでしたか?

最後に「オンラインカジノは税金がかかる」ということだけは必ず覚えておくようにしましょう。

だからといってオンラインカジノを遠ざける必要はありません。確定申告も最初は戸惑うかもしれませんが、慣れれば大丈夫です。また、必要な書類や情報さえ揃っていれば、税務署でも指導してくれます。

まずはオンラインカジノで楽しむこと!税金をのことで頭がいっぱいになり、オンラインカジノが遊べないというのはもったいないです。余計な事に気を取られず、カジノゲームを堪能して下さいね。